Confira esse conteúdo pelo YouTube!

COMO FUNCIONA O TESOURO DIRETO

A renda fixa não serve para o acúmulo de patrimônio”

Tudo o que você vai ver nesse artigo

- 00:00 Introdução

- 01:23 O que é o Tesouro Direto

- 01:40 Objetivos da Renda Fixa

- 02:11 Tipos de títulos do Tesouro Direto

- 03:23 Tesouro Pré-Fixado (LTN)

- 04:18 Inflação na Argentina

- 05:50 Tesouro IPCA+ (NTN-B Principal)

- 07:38 Tesouro Selic

- 08:44 Marcação A Mercado

- 11:08 Armadilhas do Tesouro Direto

O que é o Tesouro Direto

Tesouro Direto é simplesmente você emprestar dinheiro ao governo e receber juros em troca. E como fazer isso? Comprando títulos públicos, que são emitidos pela Secretaria do Tesouro Nacional. Antes de vermos as características de cada título, é importante relembrar os objetivos da renda fixa.

Objetivos da Renda Fixa

O que a gente procura na Renda Fixa? Nós procuramos proteção. Sendo assim, o que queremos é um risco próximo de zero. E por que o Tesouro Direto é considerado a aplicação mais segura no Brasil?

Porque o governo brasileiro tem um bom histórico de pagador e o risco associado é o risco soberano, risco de o país quebrar. Logo, ele é considerado o risco próximo de zero.

Como nós procuramos proteção na renda fixa, a gente não vai enxerga-la como investimento; mas, simplesmente, como um apoio aos nossos investimentos na renda variável.

Vamos ver os tipos de títulos disponíveis no Tesouro Direto para aplicação.

Tipos de títulos do Tesouro Direto

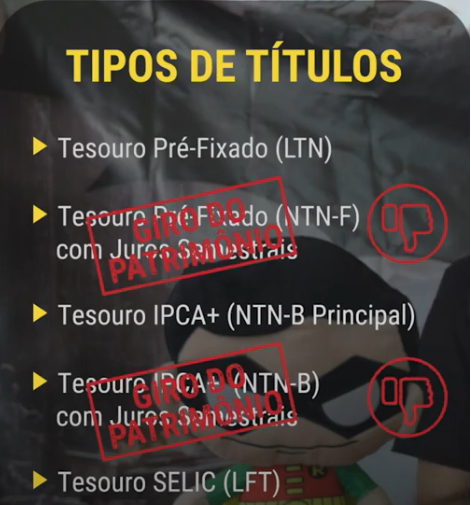

Os títulos do Tesouro Direto são:

. Tesouro Pré-Fixado sem cupom (LTN);

. Tesouro Pré-Fixado com cupom (NTN-F);

. Tesouro IPCA+ sem cupom (NTN-B Principal);

. Tesouro IPCA+ com cupom (NTN-B);

. Tesouro Selic (LFT)

Vamos ver a característica de cada um deles e decidir qual vai servir para a gente dentro da nossa filosofia. De imediato, já podemos descartar os que pagam cupom semestral. Por quê?

Porque toda vez que há recebimento de algum rendimento, eu pago imposto. Se eu antecipo imposto de renda, eu giro meu patrimônio. E o nosso intuito não é girar, mas acumular patrimônio. Logo, qualquer título que pague cupom está descartado:

Lembrando que o foco é no longo prazo. Para isso, eu preciso que os juros compostos atuem a meu favor. Então, eu não posso antecipar pagamento de imposto de renda. Assim, os títulos com cupom estão descartados. Agora, vamos entender os demais.

Tesouro Pré-Fixado (LTN)

Independente do preço que você comprar esse título, seja por R$ 500 ou R$ 800, você vai resgatar R$ 1.000, no vencimento. Ou seja, ele possui uma taxa de juros pré-fixada, pré-definida. Como nós não sabemos o que vai acontecer no futuro, esse título torna-se especulativo. Vamos pegar um exemplo de 2013.

Em junho de 2013, a inflação era de 6,7% e a taxa Selic estava em 7,9%. A taxa do tesouro pré-fixado era de 9,1%.

Você fica todo feliz que encontrou um título seguro pagando 115% do CDI. Mas o que acontece em 2015, dois anos depois? A inflação disparou para 10%. A taxa Selic subiu para 14%. E o seu título pré-fixado ficou completamente desvalorizado. Sendo assim, o investidor deve ficar longe desse título. Qualquer aplicação que remeta à especulação, não deve ser do seu interesse. Além disso, os títulos pré-fixados possuem prazos mais curtos, favorecendo o giro do patrimônio.

Inflação na Argentina

ROBIN: Mas Batmoney…não entendi direito essa questão de se a inflação disparar, o título pré-fixado fica desvalorizado.

Vamos pegar o exemplo da Argentina, que ocorreu em 31 de agosto de 2018:

Em janeiro de 2018, a taxa de juros da Argentina era de 45%. Vamos supor que o Pré-Fixado estava pagando 50% de taxa. O investidor desinformado, os Robins da vida, acha muito bom porque está 5 pontos percentuais acima dos 45%. E o que acontece em Agosto? A taxa básica da economia sobe para 60%. 10 pontos percentuais acima da taxa contratada no título pré-fixado. Ou seja, qualquer rendimento que você tenha do título já vai ter perdido poder de compra. Os juros real, que é aquele que desconta a inflação, será negativo, porque a inflação disparou.

ROBIN: Ah, Batmoney…mas se a taxa de juros tivesse caído em vez de subir, teria sido bom para mim.

Sim, teria. Mas nos investimentos, a gente não trabalha com ‘SE’, nem com previsão de futuro. “Eu plantei um pé de SE lá em casa, eu colhi um QUASE.”

Como o Tesouro Pré-Fixado torna-se um título especulativo, deve-se ficar longe dele. Logo depois, em Agosto de 2019, o peso argentino sofreu desvalorização. Então, o Banco Central argentino aumentou, de novo, os juros para 74% ao ano. Isso faz com que os títulos pré-fixados virem pó. Porque cada vez mais ele perde valor.

Assim, conclui-se que o Tesouro Direto Pré-Fixado não serve para a gente.

Tesouro IPCA+ (NTN-B Principal)

O Tesouro IPCA+ tem como remuneração o IPCA, que é o índice de inflação, mais uma taxa fixa. Como a taxa total desse título é composta do IPCA, então ela vai variar ao longo do tempo. Justamente, porque a inflação varia. Deve-se buscar o título mais longo, que hoje é o Tesouro DIreto IPCA+2045.

ROBIN: Mas, Batmoney….por que o mais longo?

Espero muito que você que está lendo esse artigo, já saiba a resposta dessa pergunta.

Deve-se procurar o título mais longo para evitar o giro do patrimônio, que é a antecipação do imposto de renda, de forma desnecessária. De que adianta comprar o IPCA+2035 se em 2035, quando ele vencer, eu vou aportar novamente em outro IPCA+? Não faz sentido antecipar esse imposto de renda. Então, eu aplico logo no mais distante. Esse título vai servir para nós, porém com qual objetivo?

Ele será a nossa proteção de curto prazo. Como assim nossa proteção de curto prazo? Se surgir um imprevisto e Reserva de Emergência não foi suficiente para supri-lo, então você recorre ao IPCA+: sua proteção de curto prazo.

Uma outra situação: nos proteger das oscilações de curto prazo da renda variável. Como no curto prazo, as oscilações da bolsa são randômicas, além da ocorrência de crises sistêmicas, então pode ser que em uma dessas épocas, seu patrimônio em renda variável diminua. Para evitar que você venda tudo no fundo (em pânico), o montante do seu patrimônio que estiver no IPCA+ vai te dar mais tranquilidade para superar essa queda da bolsa. Porque seria um erro fugir do planejamento, já que ele é de longo prazo.

Lembre-se que a gente a taxa de retorno não é importante, pois o objetivo aqui é proteção. Então, a gente simplesmente pergunta: qual é a aplicação mais longa? Resposta: Tesouro Direto IPCA+2045.

Quando você começar os estudos na renda variável, você vai entender melhor esse conceito de proteção de curto prazo.

Tesouro SELIC (LFT)

O título Tesouro Direto Selic é indexado pela taxa de juros básica da economia: a Taxa SELIC. Esse título é o único que não sofre marcação a mercado. Mas o que é marcação a mercado? É o próximo tópico desse artigo.

Não sofrer marcação a mercado quer dizer que você nunca vai resgatar um valor abaixo do que você colocou. É justamente por essa característica que o Tesouro Selic vai servir com o intuito de atingir os objetivos com prazo definido:

. viagem internacional daqui 4 anos;

. troca de carro daqui 5 anos;

. reforma na casa daqui 3 anos;

Todo dinheiro que você vai juntar para esse tipo de objetivo será aplicado no Tesouro SELIC. Se há um prazo definido, então a aplicação financeira será o Tesouro Selic.

Por que não colocar em ações (renda variável)? Porque os investimentos em ações são por prazo indeterminado. E por que não colocar no IPCA+ 2045? Porque o IPCA+2045 sofre marcação a mercado. Pode ser que no momento do seu resgate, quando chegar o prazo do seu objetivo, o título tenha desvalorizado. Há o risco de resgatar um montante menor que você aportou. Então, é muito simples: se você tem um objetivo com prazo definido, você busca o Tesouro Selic.

Marcação A Mercado

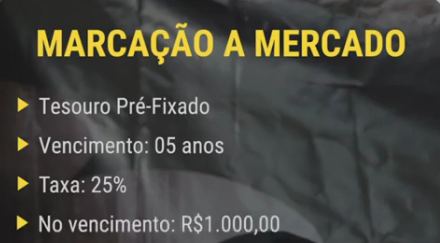

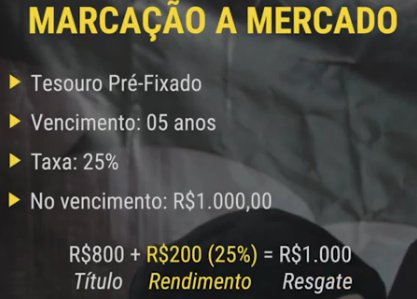

Marcação a mercado é a variação diária dos preços dos títulos públicos. Os títulos que possuem marcação a mercado são aqueles que possuem qualquer parcela da taxa de retorno pré-fixada. Ou seja, são os títulos pré-fixados e os IPCA+. O Tesouro Selic é o único que não sofre com isso. Para exemplificar, vamos pegar um título pré-fixado.

Independente do que acontecer ao longo desses 5 anos, se você levar o título até o vencimento, você vai receber R$ 1.000. Esses R$ 1.000 será o equivalente aos 25% que você contratou. Então, se você levar até o vencimento, o que vai acontecer?

Como a taxa pré-fixada é de 25%, o valor do título será de R$ 800. Por quê? Porque vc vai receber mais R$ 200 (que é 25% de R$ 800), totalizando os R$ 1.000.

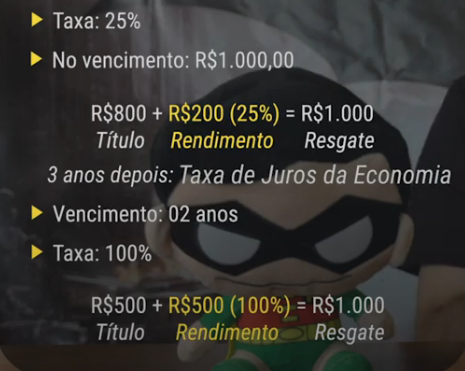

Vamos supor que, depois de 3 anos, a taxa de juros da economia aumente para 100%. Qual será a situação agora?

Como se passaram 3 anos, o vencimento agora é de apenas 2 anos. E como a taxa de juros era 25%, ela quadruplicou para 100%. Sendo assim, o preço do título agora será de R$ 500. Era de R$ 800, mas a marcação a mercado levou o preço desse título para R$ 500. Então, você vai receber mais R$ 500, o correspondente a 100%, totalizando os mesmos R$ 1.000 no vencimento.

O que temos que concluir aqui?

Se você levar até o vencimento, a marcação a mercado não te afeta em nada. Porém, se você resgatar antes, você pode resgatar um valor bem menor do que você aportou. O que acontece com uma pessoa que não conhece marcação a mercado e inventa de aplicar no Tesouro Direto, porque ela ouviu do Coringa que o Tesouro Direto é o local mais seguro que tem? Ela vai ter comprado o título por R$ 800, depois vai olhar que está R$ 500 e vai desesperar, porque o patrimônio dela caiu quase 50%.

Ela vai achar que isso é igual a bolsa de valores e vai sacar o dinheiro. Pelo simples fato de que ela não estudou o que é marcação a mercado. Se você vai aplicar no Tesouro Direto, isso é a coisa mais importante para saber. Mas o Coringa não tem interesse em te ensinar isso. Ele so quer que você ponha o dinheiro, agora, e tire depois. Ele só quer que você gire.

Vamos para a conclusão do Tesouro Direto.

Armadilhas do Tesouro Direto

O Tesouro Pré-Fixado não nos interessa. Por quê? Porque ele é especulativo, além de possuir prazos curtos.

Títulos com cupom semestral também não nos interessa, por causa do pagamento antecipado de imposto de renda. Isso é giro do pratimônio. Você fica mais pobre e o governo mais rico.

Se houver objetivos com prazo – trocar de carro, fazer festa de 15 anos da filha, viagem para Europa daqui 3 anos -, o Tesouro Selic é a melhor opção. Como ele não sofre marcação a mercado, ele é ideal para objetivos com prazo definido.

ROBIN: Ah, Batmoney…….mas eu conheço um CDB do banco do Coringa que paga mais do que o Tesouro Selic. Num é melhor aplicar lá?

Se você procurar algo acima da Taxa Selic, você vai ter riscos desproporcionais. Toda vez que você foca em rentabilidade, você abre mão do controle de risco e acaba fazendo aplicações com riscos desproporcionais em relação ao retorno. Não faz sentido.

Deixe os sustentadores de banco fazerem isso. Você não. Se inventar de buscar algo acima da Taxa Selic, você vai arriscar de forma desproporcional. Por isso, se seu objetivo tem prazo, fique no Tesouro Selic.

Finalmente, a proteção de curto prazo será no IPCA+ mais longo. Por que o mais longo? Para evitar o giro do patrimônio, antecipando imposto de renda de forma desnecessária.

Até a próxima!

Outros conteúdos que valem a pena conferir!

O que é CDB

https://blog.batmoney.com.br/o-que-e-cdb/

Comprando Minha Primeira Ação

https://blog.batmoney.com.br/desafio/